Za kilka godzin kończymy 2019 rok. Rok niewątpliwie pełny wrażeń, zwłaszcza na rynku nieruchomości.

Wbrew czarnym prognozom wielu uczestników rynku, ceny mieszkań nie tylko nie spadły, a wręcz rosły coraz szybciej, bijąc rekordy z 2008 roku. Najemców, wbrew strachowi przed eksodusem Ukraińców do Niemiec, raczej przybywało niż ubywało. Nastąpił szereg transakcji inwestorów instytucjonalnych, a program Mieszkanie+ obrodził w kolejne inwestycje. O mało co nie upadł jeden z największych deweloperów w Polsce (Polnord), choć pozostali deweloperzy dość dobrze sobie radzili (o tym więcej napisał JLL).

Ale tym, co ja przede wszystkim zaobserwowałem, był wysypu różnorakich ofert apart- i condohoteli z ofertami gwarantowanego zwrotu (zwłaszcza na 7% – nie mam pojęcia skąd ta liczba…). Było ich na tyle dużo, że niestety wbiły się one bardzo głęboko w mentalność inwestorów – zarówno początkujących, jak i doświadczonych. Nikt chyba z nich jednak nie zadał sobie pytania “ile powinno kosztować bezpieczeństwo”…

O mechanice zwrotu gwarantowanego pisałem szeroko w tym wpisie i nie chcę powtarzać teorii. W praktyce jednak wielu inwestorów zafiksowało się na dwóch rzeczach jednocześnie:

- wszystko powinno być gwarantowane, a zwrot z nieruchomości to już w ogóle! Gwarantowany powinien być czynsz, wypłacalność najemców, likwidacja awarii i szereg innych rzeczy. Słyszę tego typu komentarze od coraz większej liczby nowych Klientów, bo skoro billboardy krzyczą do nas “gwarancja zwrotu”, to każdy to powinien robić.

- 7% to jedyny właściwy poziom zwrotu, a poniżej niego nie ma o czym rozmawiać. Ta “kotwica mentalna” niestety dotyczy przede wszystkim weteranów inwestowania, którzy stawiali pierwsze kroki jeszcze przed Mzuri Investments (tj. przed 2013 r.) lub w pierwszych latach naszego funkcjonowania.

Niestety oba powyższe twierdzenia w połączeniu stają się wybuchową mieszanką, bo są wprost niemożliwe do zrealizowania (a co najmniej są równie przygodowe jak pływanie takim stateczkiem na wzburzonych falach =) – nie pozwala na to arytmetyka i logika (wyliczenia na ten temat były również w tym wpisie). Ale co tam będę Was przekonywać, posłużę się sprawdzoną przez ekonomistów metodą porównań z innymi rynkami czy opcjami inwestycyjnymi (pomysł zaczerpnąłem z tej książki o inwestowaniu w giełdę i obligacje). Pozwolę sobie po prostu na porównanie ile zwrotu przynoszą “bezpieczne” instrumenty, a Fridomiacy ocenią sami :)

- Obligacje Skarbu Państwa (LINK). Rentowność brutto od 1,5% do 2,7% p.a. (dla beneficjentów programu 500+ maks. 3,2%). Jest to tak naprawdę jedyna prawdziwie bezpieczna forma inwestowania dużych kwot pieniędzy, ponieważ Skarb Państwa ma szereg instrumentów pozwalających na uniknięcie ryzyka defaultu (zmiana stóp procentowych, “drukowanie” pieniądza). Powyższe rentowności dają obecnie obligacje 10-letnie, które są indeksowane inflacją (co może być ciekawym rozwiązaniem przy rosnącej inflacji – np. w 2020 mogłyby wzrosnąć do 3,5%). Papiery o krótszych terminach zapadalności mają odpowiednio niższe rentowności, 3-latki są indeksowane WIBORem, a krótsze są stałoprocentowe. Plusem jest brak ograniczeń kwotowych dla inwestycji w obligacje SP.

- Lokaty bankowe (LINK DO PORÓWNANIA 1 i PORÓWNANIA 2). Rentowności brutto od 0,25% do 2,2% p.a. (z ograniczeniami kwotowymi do 3,5%). Lokaty bankowe często uchodzą za “bezpieczny” sposób przechowywania gotówki – i owszem, jeśli nasze oszczędności w bankach są gwarantowane przez BFG (LINK). Jest tu jedno ale – w jednym banku nie przekroczy 100 tys. EUR. Powyżej tych kwot niestety możemy ryzykować utratą cześci środków w razie upadłości banku – chociaż dotychczas nie zdażyło się to ani razu, ale przy takich kwotach lepiej dmuchać na zimne.

- Obligacje “blue chipów”. Rentowności brutto od 2,7 do 3,3% (LINK). “Pazerniejszą” alternatywą dla lokat i obligacji SP są obligacje korporacyjne tzw. “blue chipów” – “pewniaków”, którzy są zbyt duzi by upaść. Trudno sobie wyobrazić, żeby takie spólki jak PKN Orlen (), PKO BP, czy PZU miałyby upaść (choć oczywiście nic nie jest niemożliwe na tym świecie). No ale cóż, skoro są takie pewne, to też ich obligacje są emitowane z bardzo niskim oprocentowaniem, a ich wycena giełdowa jest zbliżona do tzw. face value. Minusem tych obligacji jest to, że w przypadku wzrostu stóp procentowych ich wycena powinna spaść – a my zostaniemy “zamrożeni” do momentu wykupu obligacji. Przy bardziej ryzykownych spółkach rentowności mogą być wyższe, ale ryzyko straty całego kapitału też jest wyższe (ja osobiście w ten sposób “testowo umoczyłem” parę złotych na obligacjach ZM Kania =)

- Indeksy giełdowe typu ETF. Stopy dywidendy* od 1,8 do 3,5%. Wprawdzie inwestowanie na giełdzie nie należy do najbezpieczniejszych form lokowania kapitału, nie mniej relatywnie najbezpieczniejszym (ale też potencjalnie najmniej rentownym, bo uśredniającym wszystkie spółki) sposobem inwestowania są indeksy giełdowe typu ETF, które naśladują zachowanie np. całego WIGu 20, czy indeksu S&P 500. Nie ma wówczas ryzyka utraty “do zera” (bo cała giełda raczej nie upadnie), ale możemy okresowo mieć niższą wycenę indeksu (grunt to tanio kupować =). ETFy są instrumentami typu total return, a więc odzwierciedlają one nie tylko zachowanie cen spółek w indeksie (wzrosty i spadki), ale również wypłaty dywidendy*. A jakie są te dywidendy? Niestety relatywnie do ryzyka – są to niskie 2-4% brutto. Linki znajdziecie tutaj: WIG 20, mWIG 40, S&P 500, DAX. * celowo pokazujemy stopę dywidendy jako miarę zwrotu z aktywa “niezależnie od jego wyceny”. Giełda i ETFy w odpowiednio długim okresie dają zwrot także ze wzrostu wartości akcji – ale nieruchomości w odpowiednio długim okresie również dają zwrot ze wzrostu ich wartości =) [EDYCJA Z 03.01.2020] UWAGA: Nie zachecam do bezmyślnego inwestowania w dowolne giełdowe ETFy. Umieściłem ich opis powyżej dla porównania z innymi opcjami. ETFy to instrumenty o giełdowym profilu ryzyka – co oznacza, że ich wartość fluktuuje, a możliwe są też nagłe utraty wartości (na codzień giełda nie spada o 10% w jeden dzień, ale historycznie zdarzały się takie sytuacje). Dodatkowo należy zwrócić uwagę na ich skład i emitenta ETFu (bo to po prostu quasi-fundusz inwestycyjny).

O dziwo wszystkie powyższe “bezpieczne” opcje są podobne. Dlaczego? Prawda niestety jest taka, że rentowności przeróżnych opcji inwestycyjnych (giełda, obligacje, nieruchomości, waluty, kruszce) są powiązane ze sobą poprzez stopy procentowe. Oczywiście, rynki mogą się “rozjeżdżać” ze względu na specyficzne wydarzenia (np. wpływ wojny handlowej USA-Chiny zdecydowanie wpływa na zachowanie giełdy w USA i pośrednio w Polsce, ale czy istotnie wpływa na polski rynek mieszkań?), ale w długim terminie będą za sobą podążać (niskie stopy = niska rentowność obligacji = potencjalnie niska inflacja = potencjanie niska dynamika giełdy i stóp dywidendy). A jak widać po powyższych – “bezpieczne” formy inwestowania płacą nie więcej niż 3,5% brutto. Gdy stopy były wyższe, przed obniżkami z lat 2011-13, to powyższe zwroty były wyższe – ale tak samo rentowność inwestycji w mieszkania też była wyższa…

Dlatego przepraszam Was wszystkich, ale muszę to napisać – zapomnijcie na jakiś czas, rok lub dwa, o takich stopach zwrotu z wynajmu nieruchomości, jakie widywaliście kiedyś. 7% “to se ne vrati” przez najbliższy czas. Niestety rynek nieruchomości dostosował się obecnie do obniżek stóp procentowych, a rentowności z bieżącej inwestycji w wynajem spadły. Co będzie za 3-4 lata, zwłaszcza gdyby RPP podniosła stopy procentowe (takie są obecne przewidywania ekonomistów) – nie wiemy, ale co będzie w następnym roku – to jednak jest już dość pewne…

Źródło: tradingeconomics.com

Czy w takim razie zaprzestać inwestowania? Zdecydowanie nie! W każdej chwili możemy znaleźć okazję sięgającą lub przewyższającą owe 7% (jeśli ktoś szuka to znajdzie ;), a po drugie pieniądze leżące odłogiem na lokacie czy obligacji na pewno nie przyniosą nam 5-7% rocznie – a tyle zwykłe mieszkania, czy sensowne spółki inwestowania grupowego, już nam przyniosą. Trzeba jednak zaakceptować obecne realia, że będzie to mniej niż kiedyś, z drugiej zaś strony będzie to co najmniej dwa- lub trzykrotnie więcej niż na lokatach, indeksach giełdowych, czy bezpiecznych obligacjach. Jak uwzględnimy do tego korzyści podatkowe z mieszkań (opodatkowanie ryczałtowe lub KPiR dają niższą stopę podatkową niż 19% od dochodów kapitałowych), to nie ma co już się zastanawiać…

***

[EDYCJA Z 03.01.2020]

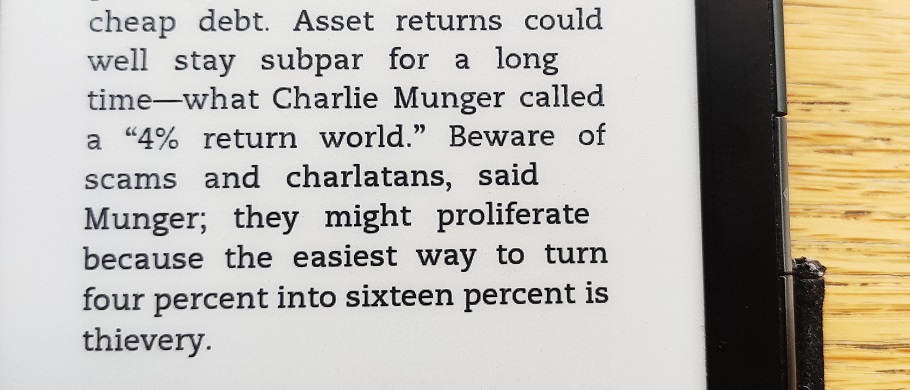

Czytając biografię Warrena Buffeta pt. “The Snowball” natknąłem się na poniższy cytat z Charliego Mungera, kompana inwestycyjnego jednego z najbogatszych ludzi na świecie. Wprawdzie komentarz odzwierciedlał stan giełdy i rynku obligacji tuż po kryzysie z 2008, to częściowo oddaje generalną filozofię i rekomendowaną ostrożność, jaką powinni cechować się inwestorzy:

“Zwroty z aktywów będą obniżone przez dług czas – coś co Charlie Munger nazywał “Światem 4% zwrotu”. Uważajcie na oszustwa i szarlatanów, mówił Munger, mogą oni się mnożyć w ilości, ponieważ najłatwiejszym sposobem, żeby zmienić 4% w 16% jest złodziejstwo”

***

A co jeszcze nas czeka w 2020 roku? Dowiecie się tego już na początku stycznia, bo jak co roku opublikujemy nasze prognozy na nadchodzący rok! Spoiler znajdziecie w ostatnim nagraniu webinaru “Czy to dobry moment na inwestowanie w nieruchomości.”

PS. Życzę Wam szampańskiej sylwestrowej zabawy i samych najlepszych decyzji inwestycyjnych w 2020 roku!

6 Responses

Janku – gratuluje dobrego artykułu, który podsumowuje sytuacje na rynku „bezpiecznych inwestycji”…

Również wszystkiego najlepszego z okazji Nowego Roku dla Ciebie, zespołu inwestorów i czytelników fridomii!

AdiT – dzięki!

Bardzo dobry tekst, jedynie przy ETF zgodnie z moją wiedzą historyczne stopy zwrotu są znacznie wyższe (7 – 12%) i w horyzoncie 30 – 100 lat odpowiadają tym na nieruchomościach, ale przy znacznie większej zmienności. Nikogo nie dziwi spadek na giełdzie o 10% w ciągu tygodnia, albo 60% w ciągu roku. Na nieruchomościach – taka zmienność to w ciągu dekady ;)

Linki podane do zwrotów z funduszy indeksowych mogą być nieco mylące gdyż pokazują one cash-flow z dywidend (odpowiednik czynszu).

Przemek,

dzięki serdeczne ze komentarz! Już odpowiadam i uzupełniam w tekście =)

Ad. stopy zwrotu z ETFów – stopy zwrotu z nich to:

1. zwrot z dywidendy PLUS

2. zwrot ze zmiany kursów indeksów

Ponieważ dywidendy są (statystycznie rzecz biorąc) wypłacane niezależnie od kursów akcji (tak jak najemcy nam płacą niezależnie od cen mieszkań), to pokazałem je jako odzwierciedlenie “ile mam cashu z aktywa, niezależnie od jego wyceny”.

ETFy mogą dawać oczywiście także ujemne zwroty z wycen jak giełda leci na łeb na szyję, ale w długim okresie daje zwroty takie jak giełda. Czy na poziomie zwrotów z nieruchomości? To zależy, w długim okresie raczej mogą to być wyższe zwroty, ale to zależy od giełdy (na polskim GPW szału by nie było).

Porównując ETFy z innymi aktywami pod kątem ryzyka warto zadać sobie pytanie co właściwie kupujemy. Są ETFy których operatorzy mają faktyczne pokrycie w czymś (np. kupują fizycznie surowiec, akcje w proporcjach imitujących indeks) ale są też ETFy które są jedynie formą kontraktu z jego dostawcą. Co jeśli w zawierusze rynkowej dostawca zbankrutuje? Choćby indeks na którym oparty jest taki EFT po 2-3 latach odbił do góry to ETFu może już nie być. Warto mieć to na uwadze.

TX – dzięki za uwagi, oczywiście!

PODKREŚLAM WSZYSTKIM:

Nie zachecam do bezmyślnego inwestowania w dowolne giełdowe ETFy. Umieściłem ich opis powyżej dla porównania. ETFy to instrumenty o giełdowym profilu ryzyka – co oznacza, że ich wartość fluktuuje, a możliwe są też nagłe utraty wartości (na codzień giełda nie spada o 10% w jeden dzień, ale historycznie zdarzały się takie sytuacje). Dodatkowo należy zwrócić uwagę na ich skład i emitenta ETFu (bo to po prostu quasi-fundusz inwestycyjny).